副業や短期バイトで人気の「タイミー」で得た収入について、確定申告が必要かどうか不安に思う方も多いでしょう。

特に「収入が20万円以下なら申告は不要」と聞いたことがあるかもしれませんが、それは本当なのでしょうか。

会社員として副業をしている方や、主婦、学生など、立場によって申告の条件が異なるため、正しい知識を持つことが大切です。

この記事では、タイミーで得た収入に関する確定申告の必要性や具体的な手続きについてわかりやすく解説します。

この記事の監修者

工藤 崇(記事監修者)

株式会社FP-MYS 代表取締役

株式会社FP-MYS代表。ファイナンシャルプランナー。レタプラ開発・提供。YMYL領域の執筆多数。相続・保険・資産運用などの個人相談。ライフプラン・シニア関連の開発案件受任。

(執筆実績はこちら:https://fori.io/takashi-kudo)

好きなところから読む

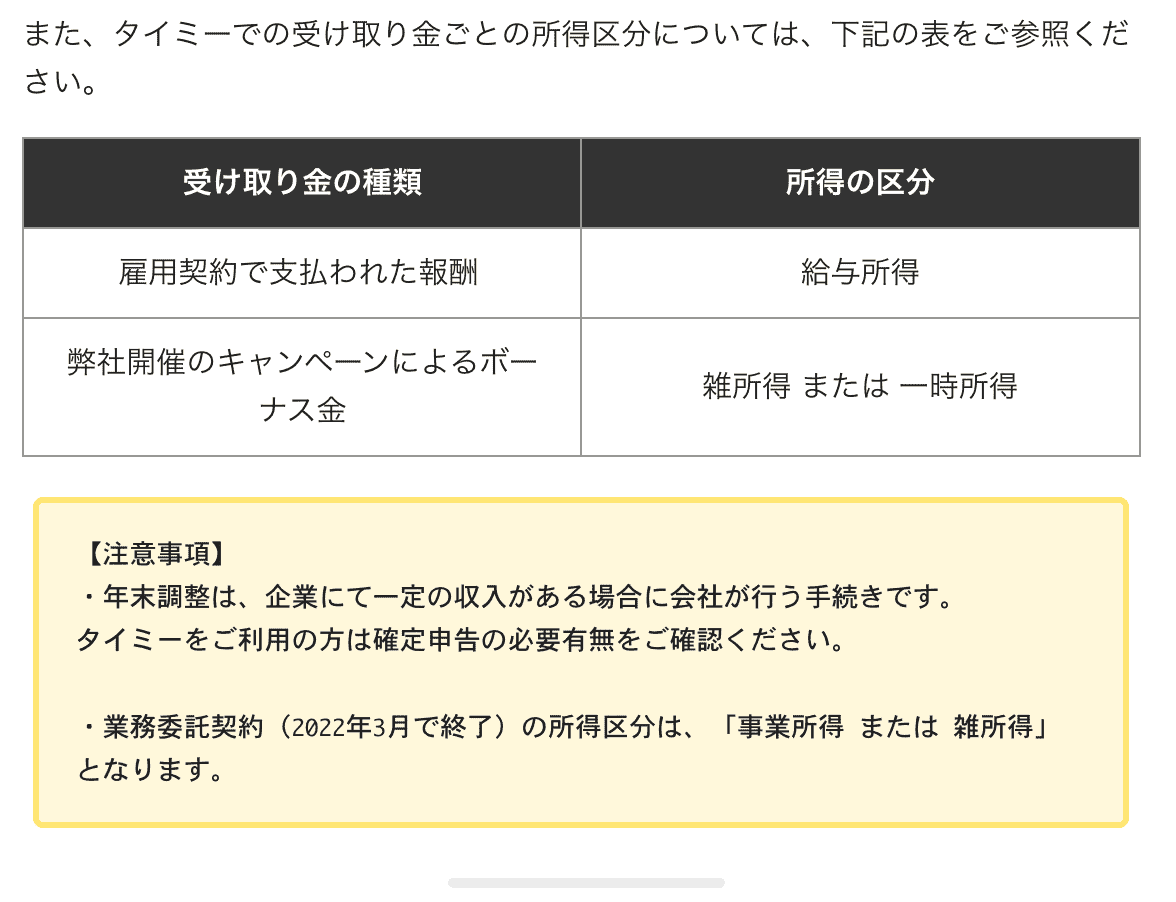

タイミーからの収入が20万円以下の場合は確定申告が不要?

タイミーで得た収入が20万円以下の場合でも、確定申告が必要かどうかは他の収入状況によって異なります。

会社員(副業)の場合

会社員として給与を受け取っている場合、副業(タイミーなど)の収入が20万円以下であれば、基本的に確定申告は不要です。

なぜなら、会社員は通常、本業の年末調整で税金が精算されるため、副業で得た収入が少額(20万円未満)であれば特別な手続きが不要だからです。

言い換えれば、副業の所得が20万円を超える場合には、確定申告が必要になります。

タイミーなど副業で得た収入がこの基準を超えるかどうかを確認しながら、適切に対応しましょう。

副業をする会社員の方は、クラウド会計アプリの「マネーフォワード ME」でお金の管理をするのも個人的におすすめです。

-

「マネーフォワード ME」は、無料で使えるクラウド会計アプリ

-

タイミーやその他の副業収入をアプリで明確に把握できる(収入が見える化される)

-

銀行口座やクレジットカードと連携し、取引データが自動で取得&仕分けされる

- 提携アプリと連携すれば、スマホで確定申告の作成から提出まで完結できる

主婦・学生の場合(アルバイト・パート)の場合

主婦や学生がタイミーで働いた場合、確定申告が必要かどうかは、他のアルバイトやパート先で年末調整が行われているかどうかによって変わります。

年末調整が行われていない場合(他にアルバイト・パートをしていない・就業先で年末調整していない)

他のアルバイト先やパート先で年末調整が行われていない場合でも、タイミーでの収入を含めた年間の給与所得が103万円以下であれば、確定申告は不要です。

ただし、年間の給与所得が103万円を超えていて、年末調整が行われていない場合には、確定申告が必要になることがあります。

特に、年末調整が行われていない場合は、正しく所得を申告するためにも注意が必要です。

年末調整が行われている場合(アルバイト・パートを掛け持ちしている)

本業として勤務しているアルバイトやパート先では、通常年末調整が行われるため、本業の給与所得に関しては確定申告の必要はありません。

ただし、タイミーなどの副業で得た所得が20万円を超える場合には、別途確定申告が必要です。

逆に、副業の所得が20万円以下であれば、本業の給与と合わせても確定申告は不要です。

このように、年末調整が行われているかどうかや収入の状況に応じて、確定申告が必要かどうかが変わるため、自分の状況をしっかり確認し、適切に判断しましょう。

本業として働いている場合

自営業やフリーランスとして本業で働いている場合、タイミーで得た収入から必要な経費(交通費や通信費など)を差し引いた後の金額が48万円を超えると、確定申告が必要になります。

これは、所得税の基礎控除である48万円を超える所得が発生すると、税金の申告が義務付けられているためです。

さらに、タイミーの収入以外にもアルバイト収入や投資収入などがある場合は、それらの所得もすべて合算して確定申告を行う必要があります。

参考元:税理士がわかりやすく解説◆今からでも遅くない!タイミーワーカーのための確定申告のやり方【セミナーレポート】

確定申告を楽に進めるコツ

確定申告は、会社員が副業をしている場合だけでなく、個人事業主やフリーランスの方にも避けられない重要な作業です。

そんな時にオススメなのが、申告作業をシンプルにするクラウド会計の「マネーフォワード ME」です。

「マネーフォワード ME」は、銀行口座やクレジットカードを連携することで、取引データを自動で取得し、収入や支出を自動的に可視化します。

これにより、手動で取引情報を入力する手間を省け、日々の経理管理がスムーズになります。

また、副業や本業でどれだけ稼いだか、費用がいくらかかったかを明確に把握できるので、記録をまとめる時間も短縮できます。

さらに、「マネーフォワード クラウド確定申告」アプリと連携することで、スマホ一つで申告書の作成から提出までを完結できます。

会社員がタイミーで副業をした場合の確定申告が必要なケース

タイミーに限らず、副業として得た給与所得が20万円以下であれば、基本的に確定申告は不要です。

たとえば、会社員として本業の給与を受け取っている場合、他の会社からの副業収入が20万円以下であれば、その副業分に対して確定申告は不要です。

ただし、副業の収入が20万円を超える場合は、所得税だけでなく住民税の申告も必要になります。

副業収入に対する税金を正しく納めるため、忘れずに申告しましょう。

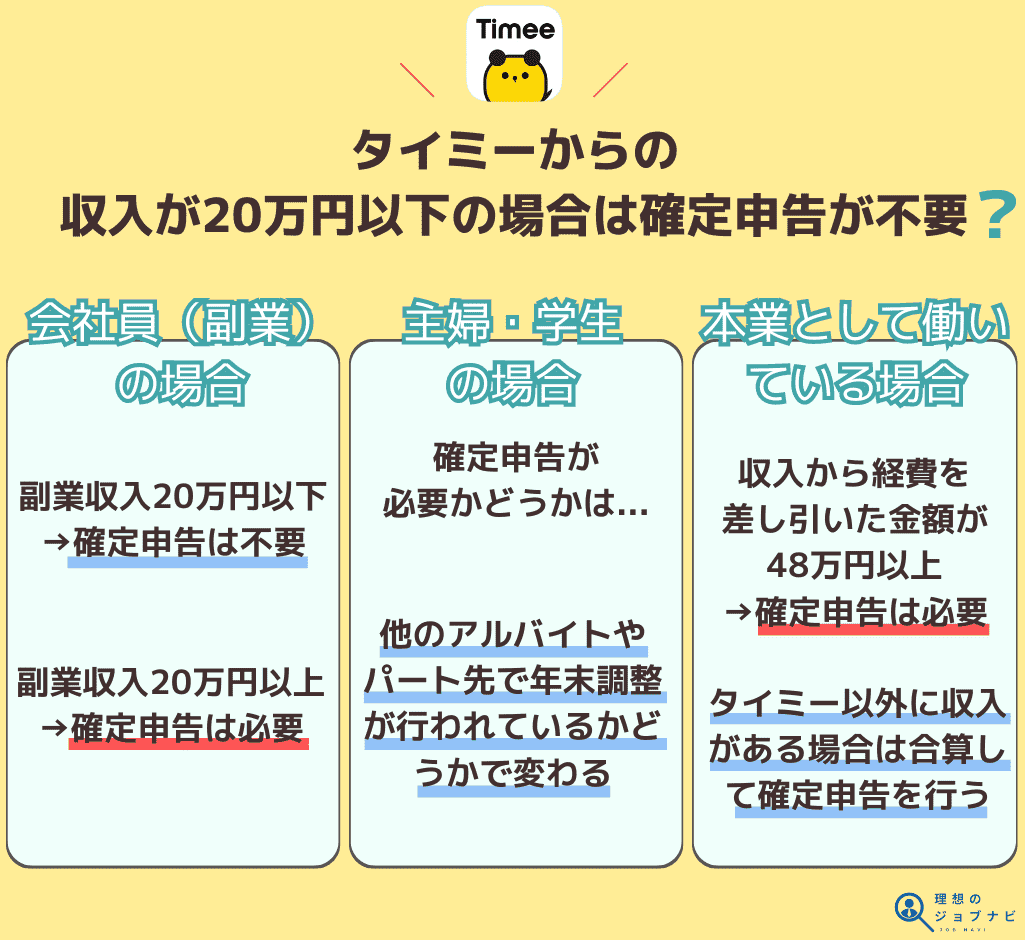

主婦・学生がタイミーで副業をした場合の確定申告が必要なケース

主婦や学生がタイミーで働く場合、確定申告が必要かどうかは、メインのアルバイトやパート先で年末調整が行われているかどうかで変わります。

年末調整が行われている場合

メインのアルバイトやパートで年末調整が行われている場合でも、タイミーでの収入が年間20万円以上あれば、確定申告が必要です。

年末調整が行われていない場合

アルバイトやパート先で年末調整が行われていない場合、タイミーでの収入も含めて、全ての収入について自分で確定申告をする必要があります。

このとき、アルバイトやパートの収入とタイミーで得た収入を合わせて、年間の所得が48万円を超えると確定申告が必要です(給与収入のみの場合は103万円以下が目安です)。

もし、収入の合計が48万円以下であれば、確定申告は不要です。

自分の年末調整の状況や収入の合計額を確認し、確定申告が必要かどうか判断しましょう。

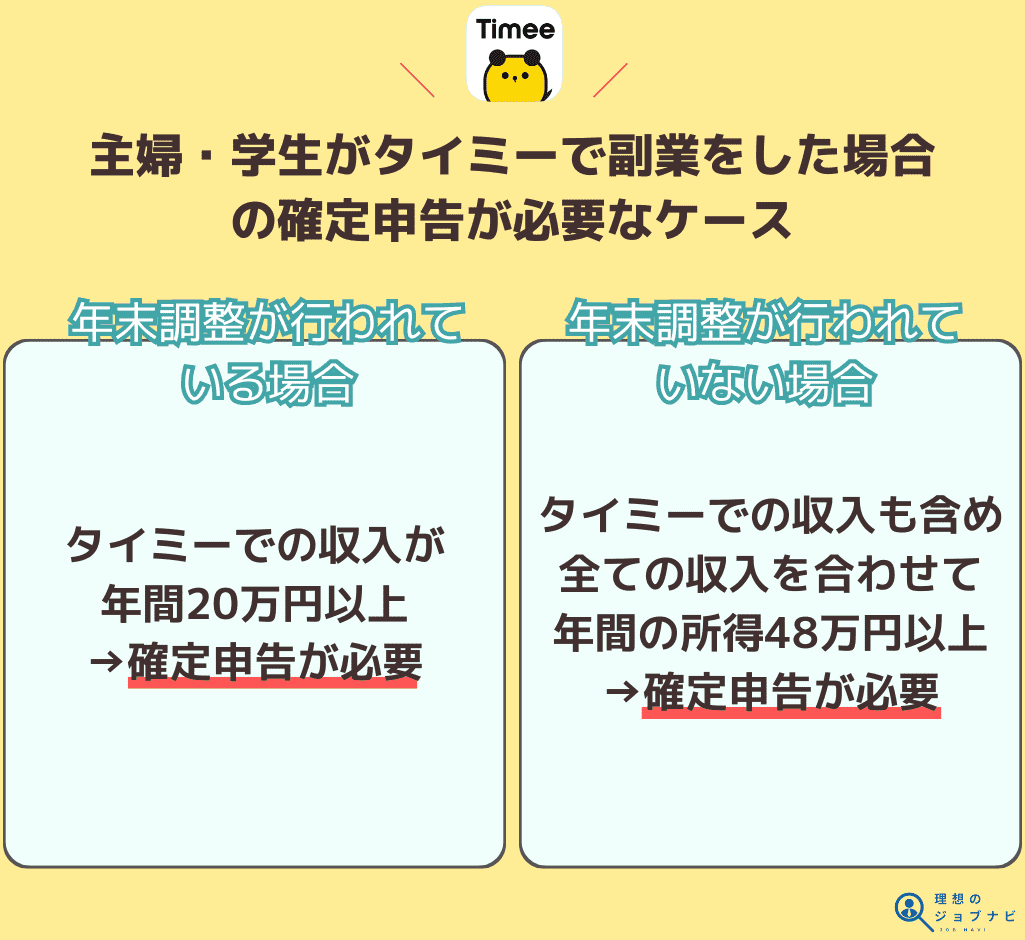

本業としてタイミーで稼いだ場合の確定申告の必要性

自営業やフリーランスなどで本業として働いている場合、タイミーでの収入から経費(交通費、通信費など)を差し引いた後の金額が48万円を超えると、確定申告が必要になります。

これは、所得税の基礎控除である48万円を超える所得がある場合、申告が義務となるためです。

さらに、タイミーでの収入以外に、アルバイトや投資からの収入がある場合、それらもすべて合算して確定申告を行う必要があります。

繰り返しになりますがタイミーは給与所得、ほかの仕事は一般的に雑所得となります。

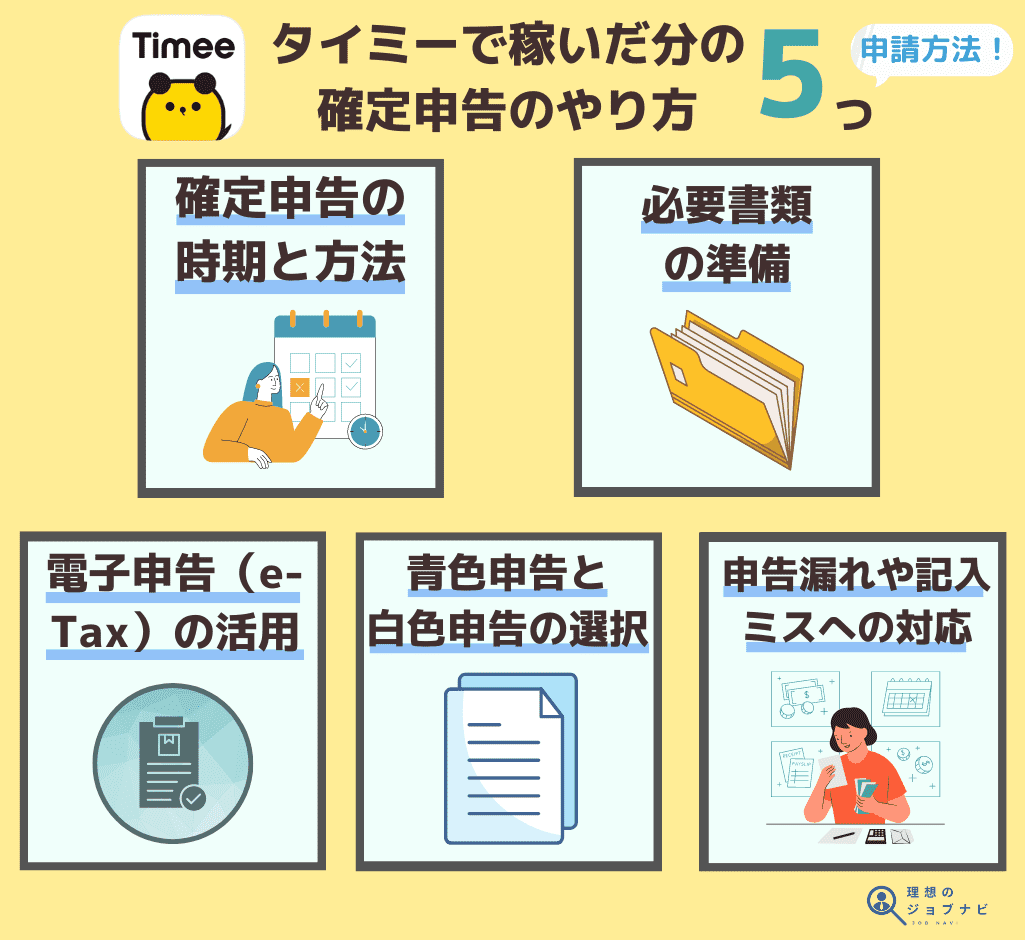

タイミーで稼いだ分の確定申告のやり方・申告方法

タイミーで稼いだ分の確定申告を進める際には、以下の流れや注意点を押さえておくとスムーズです。

申告の時期、方法、必要書類、電子申告の活用方法、そして申告漏れや記入ミスへの対応について解説します。

確定申告の時期と方法

確定申告は毎年2月16日から3月15日の間に行います。

この期間内に申告をすることで、正しく納税や還付手続きができます。

申告方法は、税務署へ直接行く、郵送、または電子申告(e-Tax)があります。

最近では、e-Taxを利用してオンラインで簡単に申告する人が増えています。

期限を過ぎると延滞税がかかる可能性があるため、余裕をもって申告を済ませることが大切です。

必要書類の準備

確定申告をする際は、必要な書類を事前に準備することが重要です。

タイミーで得た収入の明細書や領収書、支払調書などが必要です。

また、経費として申告する支出の領収書や証明書も忘れずに用意しましょう。

これらの書類が揃っていないと、正確な申告ができず、最悪の場合、税務調査の対象になることもあります。

書類をしっかり整理して、確定申告がスムーズにできるように準備しましょう。

電子申告(e-Tax)の活用

確定申告を簡単に行う方法として、電子申告(e-Tax)の利用がおすすめです。

e-Taxを使うと、自宅からインターネットで申告ができ、税務署へ行く手間を省けます。

さらに、e-Taxを利用すると最大5,000円の控除が受けられることもあります。

電子申告は、申告書の作成が簡単で、データが自動入力されるため、ミスや申告漏れを防ぎやすいです。

パソコンやスマートフォンから手軽に利用できるので、初心者でも安心して利用できます。

青色申告と白色申告の選択

タイミーでの収入を本業とする場合、経費計算が必要になります。

その際、青色申告と白色申告のどちらを選ぶかが重要です。

青色申告を選ぶと、最大65万円の特別控除が受けられますが、正確な帳簿を作成して提出する必要があります。

手間はかかりますが、節税効果が大きいのが特徴です。

一方、白色申告は手続きが簡単ですが、控除額が少なく、税負担が増える可能性があります。

自身の状況や記帳の手間を考慮して、適切な申告方法を選びましょう。

申告漏れや記入ミスへの対応

確定申告では、申告漏れや記入ミスが起こりやすいので、提出前にしっかりと再確認することが大切です。

もしミスや漏れがあった場合は、早めに修正申告を行う必要があります。

早めに対応することで、延滞税や加算税を減らせることがあります。

現在は、わかりやすい会計ソフトが普及しているので、これを活用すると便利です。

会計ソフトを使えば、確定申告が短時間で完了するものもあり、作業が大幅に簡単になります。

タイミーの確定申告に関するよくある質問

タイミーの確定申告に関するよくある質問を紹介します。

- 固定のアルバイトと掛け持ちしてる場合でも確定申告は必要?

- タイミーで稼いだ分の確定申告をしないとどうなる?

- タイミーで得た所得の項目は何ですか?

- タイミーでは源泉徴収は天引きされるの?

- 備品や交通費などを経費計上できる?

- 頻繁にタイミーを利用したら社会保険に加入する必要がある?

固定のアルバイトと掛け持ちしてる場合でも確定申告は必要?

雇用契約がある場合、単発バイトで得た収入は「給与所得」に該当し、年収が103万円を超えると原則として確定申告が必要です。

例えば、単発バイトに加えて固定のアルバイトを掛け持ちしている場合、すべてのアルバイトの年間給与を合計し、その金額が103万円を超えるかどうかで申告が必要か判断されます。

タイミーで稼いだ分の確定申告をしないとどうなる?

確定申告が必要な人が申告をしない場合、ペナルティとして「無申告加算税」などの付帯税が課されることがあります。

無申告加算税は、納付すべき税額に対して原則15%が加算されるため、注意が必要です。

また、悪質な場合は「重加算税」というさらに重い税金が課されることもあるため、確定申告を忘れずに行いましょう。

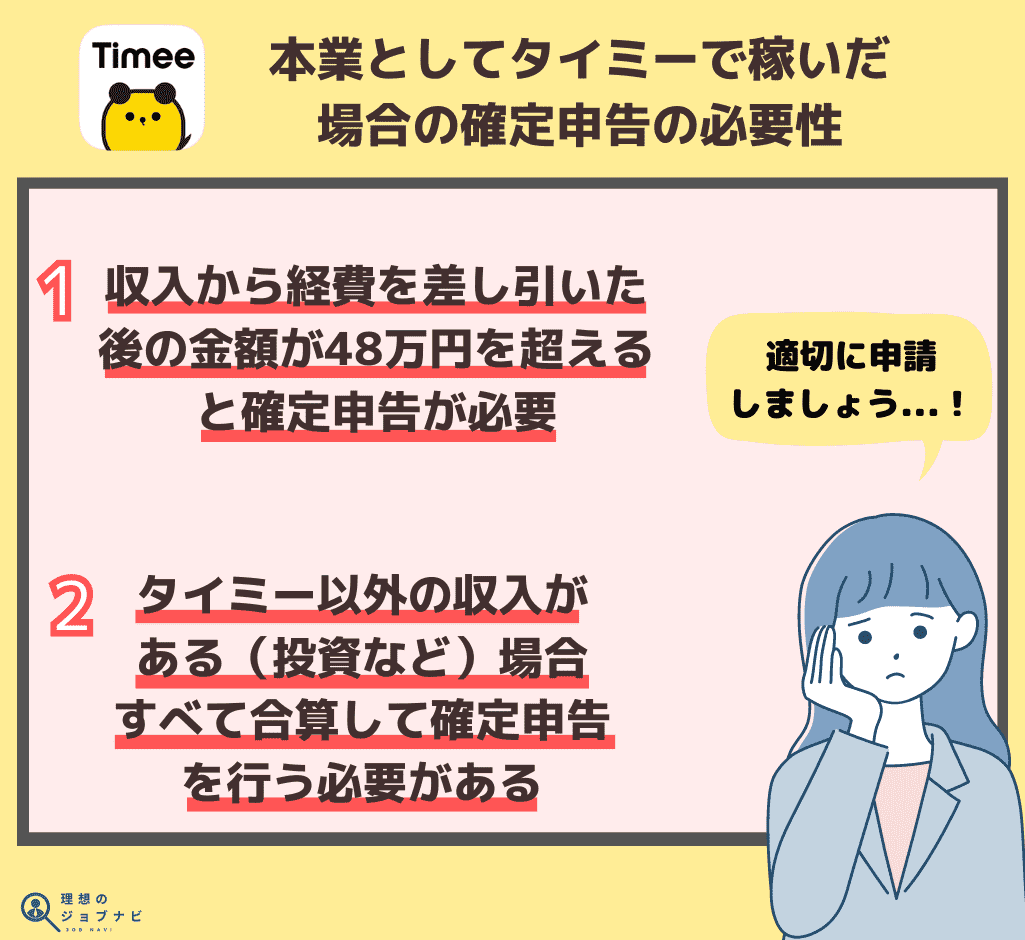

タイミーで得た所得の項目は何ですか?

タイミーで得た収入は「給与所得」に該当します。

給与所得とは、雇用契約があり、従業員として受け取るお金を指します。

タイミーでは、仕事に申し込み、マッチングが成立するごとに企業と直接雇用契約を結ぶため、そこで稼いだお金は「給与所得」となります。

そのため、確定申告を行う際には、タイミーで得た収入を「給与所得」として申告する必要があります。

タイミーでは源泉徴収は天引きされるの?

タイミーでは、1日の報酬(交通費を除く)が9,300円未満の場合、源泉徴収は行われません。

多くの案件で報酬が9,300円を下回るため、通常は源泉徴収税が0円になっていることが多いです。

念のため、アプリで報酬額を確認してみてください。

備品や交通費などを経費計上できる?

給与所得には「給与所得控除」という、給与所得専用の経費の枠が設けられています。

そのため、備品や交通費などの経費を個別に申告して控除することはできません。

ただし、領収書などを管理しなくても、自動的に控除を受けられる点は、タイミーで働く際に便利な部分と言えるでしょう。

頻繁にタイミーを利用したら社会保険に加入する必要がある?

タイミーは紹介サービスであり、ワーカーに対して社会保険の加入義務はありません。

また、タイミーでは以下の制限ルールを設けています

- 1日にできる仕事の件数:1件まで

- 1週間の仕事時間:39時間未満

- 1つの企業で受け取れる報酬額:1ヶ月で78,000円未満、1年で280,000円未満

これらの制限により、タイミーで働くワーカーは社会保険に加入することがない仕組みになっています。

タイミーで稼いだ分の確定申告のやり方まとめ

以上、スキマバイトであるタイミーで稼いだ分の確定申告方法について、会社員(副業)、主婦、学生などの属性別に詳しく解説しました。

各立場によって、確定申告が必要となる条件や手順が異なるため、自分の状況に合わせた正確な手続きが重要です。

申告のタイミングを逃さず、税務リスクを回避しながら、安心してタイミーでの収入を管理・活用しましょう。

タイミーなど副業で収入を得る方に、「マネーフォワード ME」はとてもおすすめです。

-

副業をする会社員におすすめ!無料で使えるクラウド会計アプリ

-

タイミーやその他の副業収入をアプリで明確に把握できる

-

収入や支出を一目で確認でき、家計管理が楽になる

-

銀行口座やクレジットカードと連携し、取引データが自動で取得される

また「マネーフォワード クラウド確定申告 アプリ」と連携すれば、スマホで申告書の作成から提出まで完結でき、確定申告が簡単に済むのも大きな魅力です。

国税庁ホームページ「確定申告が必要な方」

国税庁ホームページ「所得の区分のあらまし」

国税庁ホームページ「配偶者の所得がいくらまでなら配偶者控除が受けられるか」